Cristina García Salazar

Fecha 20/05/2019

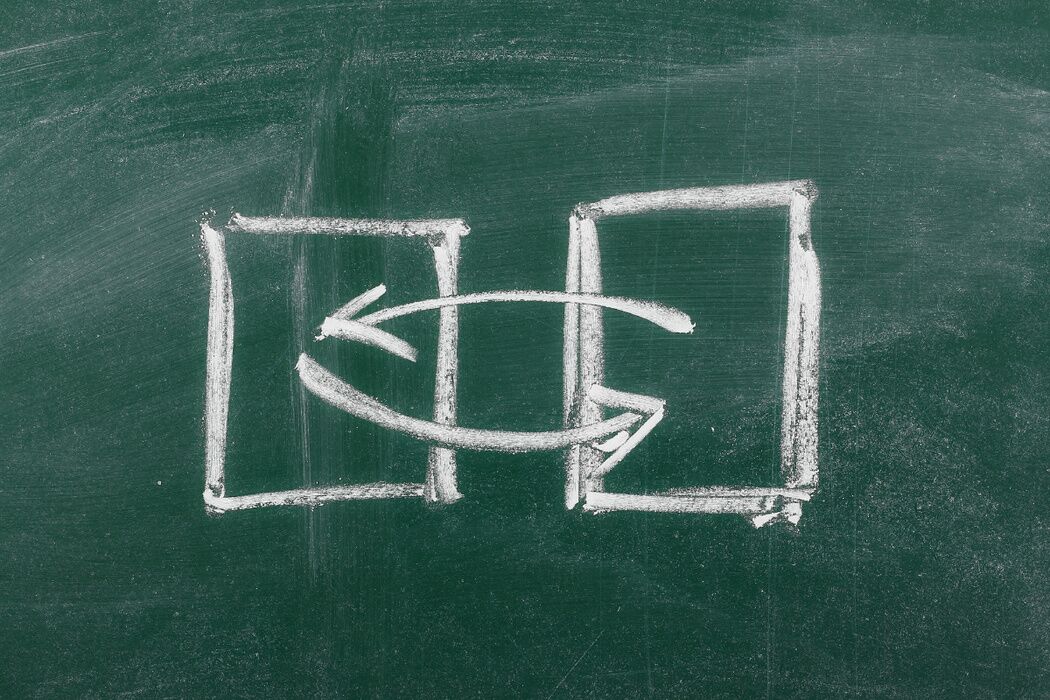

Su finalidad habitual es la de servir de cobertura o protección frente a los efectos que la evolución del índice de referencia (p. ej. Euribor) podría tener sobre los costes de una financiación de tipo variable, un préstamo hipotecario o un arrendamiento financiero.

No es hasta finales de 2006 y principios de 2007 cuando los bancos comienzan a comercializar los derivados financieros como producto de cobertura ante subidas, y lo hacen bajo la “excusa” legal que supone la Ley 36/2003 de medidas de reforma económica, que ante el escenario de continuas subidas de tipos en los prestamos, recomienda a las entidades que informe a sus clientes sobre los instrumentos de cobertura de riesgo de tipos de los que dispongan en cartera. Es por ello que un producto históricamente dedicado a empresas grandes y multinacionales, comienza a comercializarse a PYMES y particulares.

En el momento de la contratación y el futuro inmediato, según los tipos pactados en los contratos, las liquidaciones que se derivaban de los mismos solían ser favorables a los clientes. Sin embargo, cuando evoluciona el Euribor y se aleja de lo pactado en el contrato (comienzos de 2009), devienen liquidaciones negativas para el cliente.

Obviamente, comenzaron a surgir las quejas ya que, en la gran mayoría de los casos, no se informó por parte de la entidad de los riesgos que entrañaba la bajada de tipos de interés, sino que el cliente contrataba bajo la creencia de que era un seguro ante subidas de tipos, pero nunca entendiendo que era un contrato de inversión que entrañaba riesgos.

En consecuencia, todas las demandas suelen basarse en la nulidad del contrato por vicio en el consentimiento. Y, en este sentido, la jurisprudencia es muy clara:

· Existe error como causa que invalida el consentimiento cuando la voluntad de contratar se lleva a cabo bajo una representación equivocada de la realidad.

· Deben concurrir unos requisitos para entender que el error en el consentimiento invalida los efectos del contrato:

- Que sea esencial: El error debe recaer sobre la sustancia u objeto del contrato. Sobre la razón principal de la contratación.

- Que sea excusable: Si el cliente usó o no la diligencia debida a la hora de contratar.

Para apreciar la concurrencia de dichos requisitos, debemos tener en cuenta -entre otras cosas- si la entidad bancaria cumplió con las obligaciones que le impone la Directiva Europea MiFID (Markets in Financial Instruments Directive), traspuesta a nuestro ordenamiento mediante la Ley 47/2007 (en vigor desde diciembre de 2007) que modifica la Ley de Mercado de Valores, e incorpora el Art. 79 bis.

Dicha normativa introdujo unos mecanismos que aseguran una información suficiente a los clientes que contraten productos financieros, con carácter previo a la contratación. A través de una evaluación previa del perfil del cliente, la entidad evalúa la conveniencia e idoneidad para la contratación que se le ofrece. Si, a la luz de dicha evaluación, no resultara conveniente, habría que advertir al cliente.

Y a este respecto, la reciente Sentencia nº 222/2018 del Pleno de la Sala Civil del Tribunal Supremo (TS), de fecha 17 de abril, anula varios contratos de swap pese a que los clientes firmaron el conocimiento expreso de que el producto no era conveniente para sus intereses.

El TS eleva con esta doctrina el nivel de exigencia a la banca a la hora de informar correctamente a los clientes de las características y riesgos de productos financieros complejos.

En concreto, para considerar cumplido dicho deber, el TS considera insuficiente acreditar tan sólo que se ha informado al cliente de que el producto no es conveniente (mediante el “test de conveniencia”), sino que se exige ese plus de información que da el “test de idoneidad”, de tal forma que pueda conocer, antes de su contratación, los riegos reales que asume, y no se estime, como ha sucedido en el caso resuelto, que ha habido vicio el consentimiento.

Ese plus informativo exigido por el Supremo, mediante el test de idoneidad, se dirige a informar sobre la situación financiera, ingresos, gastos y patrimonio y los objetivos de inversión, duración prevista, perfil de riesgo, finalidad del cliente, para recomendarle los servicios o instrumentos que más le convengan.